Stok vs. Obligasi

- 4254

- 91

- Dana Schmitt DDS

Stok Dan obligasi adalah dua kelas utama aset yang digunakan investor dalam portofolio mereka. Saham menawarkan kepemilikan saham di perusahaan, sedangkan obligasi mirip dengan pinjaman yang dibuat untuk perusahaan (obligasi korporasi) atau organisasi lain (seperti U U.S. Perbendaharaan). Secara umum, saham dianggap lebih berisiko dan lebih tidak stabil daripada obligasi. Namun, ada banyak jenis saham dan obligasi, dengan berbagai tingkat volatilitas, risiko dan pengembalian.

Perbandingan ini menawarkan tinjauan dasar dari kelas aset ini dan pertimbangan untuk memasukkannya ke dalam portofolio yang beragam.

Grafik perbandingan

Perbedaan - Persamaan -| Menjalin kedekatan | Saham | |

|---|---|---|

| Jenis instrumen | Utang | Ekuitas |

| Arti | Di bidang keuangan, obligasi adalah keamanan utang, di mana penerbit resmi berutang kepada pemegang hutang dan berkewajiban untuk membayar kepala sekolah dan bunga | Di pasar keuangan, modal saham yang dikumpulkan oleh perusahaan atau perusahaan saham gabungan melalui penerbitan dan distribusi saham |

| Sentralisasi | Pasar obligasi, tidak seperti pasar saham atau saham, seringkali tidak memiliki pertukaran atau sistem perdagangan terpusat | Pasar saham atau saham, memiliki pertukaran atau sistem perdagangan terpusat |

| Pemegang | Pemegang obligasi pada dasarnya adalah pemberi pinjaman untuk penerbit | Pemegang saham memiliki bagian dari perusahaan penerbit (memiliki saham ekuitas) |

| Baik | Sekuritas | Sekuritas |

| Analisis hasil | Hasil nominal, hasil arus, hasil hingga jatuh tempo, kurva hasil, durasi ikatan, cembung ikatan | Model Gordon, hasil dividen, pendapatan per saham, nilai buku, hasil pendapatan, koefisien beta |

| Peserta | Investor, spekulan, investor institusional | Pembuat pasar, pedagang lantai, broker lantai |

| Dikeluarkan oleh | Obligasi dikeluarkan oleh otoritas sektor publik, lembaga kredit, perusahaan dan lembaga supranasional | Saham dikeluarkan oleh perusahaan atau perusahaan saham gabungan |

| Pemilik | Pemegang obligasi | Pemegang saham atau pemegang saham |

| Turunan | Opsi Obligasi, Derivatif Kredit, Pertukaran Default Kredit, Kewajiban Hutang yang Dijaminkan, Kewajiban Hipotek Yang Mulat | Derivatif Kredit, Keamanan Hibrida, Opsi, Futures, Forwards, Swaps |

| TIDAK. tipe | 12 jenis | 4 jenis |

Apa stok itu?

Saham, atau saham, adalah unit ekuitas - atau kepemilikan kepemilikan - di perusahaan. Nilai perusahaan adalah nilai total dari semua saham perusahaan yang beredar. Harga saham hanyalah nilai perusahaan - juga disebut kapitalisasi pasar, atau kapitalisasi pasar - dibagi dengan jumlah saham yang beredar.

Saham perusahaan ditawarkan pada saat IPO (penawaran umum perdana) atau penjualan ekuitas yang lebih baru. Saham biasanya diperdagangkan di bursa seperti Nasdaq dan New York Stock Exchange (atau BSE dan NSE di India), yang menawarkan likuiditas hebat i.e., kemampuan untuk mengubah investasi menjadi uang tunai segera setelah dibutuhkan.

Apa ikatan?

Obligasi hanyalah pinjaman yang dibuat untuk suatu organisasi. Mereka adalah bentuk utang dan muncul sebagai kewajiban dalam neraca organisasi. Sementara saham biasanya ditawarkan hanya di perusahaan nirlaba, organisasi mana pun dapat mengeluarkan obligasi. Memang, pemerintah Amerika Serikat dan Jepang adalah di antara penerbit obligasi terbesar. Obligasi juga diperdagangkan di bursa tetapi sering memiliki volume transaksi yang lebih rendah daripada saham.

Jenis Saham dan Obligasi

Ada banyak jenis saham dan obligasi untuk dipilih, beberapa di antaranya membuat investasi yang lebih baik daripada yang lain.

Jenis stok

Saham termasuk dalam dua kategori utama, saham biasa dan saham preferen, dan stok preferen selanjutnya dibagi menjadi stok yang tidak berpartisipasi dan berpartisipasi. Sebagian besar investor hanya membeli dan menjual saham biasa. Di bawahnya, paling mudah memikirkan jenis stok menurut beberapa faktor utama. Portofolio yang baik dan beragam mencakup berbagai jenis saham perusahaan.

- Stok berdasarkan ukuran: Ada perusahaan kecil, menengah, dan besar yang bisa diinvestasikan orang. Saat mendiskusikan saham, mereka biasanya disebut sebagai topi kecil (seperti di modal pasar), mid-cap, dan perusahaan besar-besaran. Perusahaan kecil memiliki kapitalisasi pasar $ 300 juta hingga $ 2 miliar. Untuk perusahaan mid-cap, itu antara $ 2 dan $ 10 miliar. Perusahaan-perusahaan besar, atau kapitalisasi besar, memiliki kapitalisasi pasar di atas $ 10 miliar. Perusahaan berbakat besar biasanya yang paling stabil; Perusahaan kecil dan menengah dianggap relatif berisiko untuk berinvestasi tetapi mungkin menawarkan pengembalian yang lebih baik karena potensi pertumbuhannya.

- Stok berdasarkan sektor: Cara lain untuk memikirkan stok adalah dengan sektor. Mereka yang sangat peduli dengan teknologi informasi atau sektor lain mungkin ingin mencurahkan persentase portofolio investasi mereka untuk perusahaan tersebut. Standard & Poor's (i.e., S & P500) menyelenggarakan saham yang mengikuti ke dalam 10 sektor utama dan bahkan lebih banyak industri, membuatnya mudah untuk melakukan ini (lihat Standar Klasifikasi Industri Global atau daftar perusahaan S&P 500 ini) ini. Saat berinvestasi berdasarkan sektor, penting untuk berinvestasi di berbagai sektor dan industri untuk menurunkan risiko.

- Stok berdasarkan pertumbuhan: Beberapa stok adalah petani yang cepat dan memiliki potensi untuk memberikan pengembalian yang baik, tetapi mereka bisa berisiko; Ini adalah stok pertumbuhan. Nilai saham adalah yang lebih stabil di pasar dan cenderung memberikan pengembalian secara keseluruhan tetapi tidak mungkin memiliki lonjakan besar atau penurunan nilainya.

- Stok berdasarkan wilayah: Dimungkinkan untuk berinvestasi di pasar lokal dan luar negeri. Berinvestasi dalam dana internasional akan memungkinkan seseorang untuk memasukkan uang ke pasar yang stabil (e.G., Eropa Barat), pasar negara berkembang yang berisiko (e.G., Amerika Latin), atau kombinasi keduanya.

- Dana indeks: Jika memilih dan memilih saham dengan faktor -faktor di atas tampaknya luar biasa atau seperti itu terlalu banyak masalah, dana indeks bisa menjadi alternatif investasi yang baik. NASDAQ-100 adalah contoh indeks saham; Dalam kasusnya, ia mencantumkan 100 saham besar di NASDAQ. Ketika seorang investor memasukkan uangnya ke dalam dana indeks NASDAQ-100, uang itu dibagi secara merata di antara semua saham dalam dana tersebut. Gagasan di balik dana indeks adalah bahwa, secara keseluruhan, seluruh indeks akan tumbuh dan menghasilkan pengembalian, meskipun beberapa saham dalam dana dapat mengurangi nilai. Dibandingkan dengan beberapa metode lain, terutama untuk investor yang tidak berpengalaman, indeks dana dapat menjadi cara yang relatif berisiko rendah untuk berinvestasi di pasar saham.

Jenis ikatan

Pasar obligasi, yang juga kadang -kadang dikenal sebagai hutang atau pasar kredit, memungkinkan investor untuk mengeluarkan utang baru dalam apa yang dikenal sebagai pasar utama dan membeli dan menjual sekuritas utang di pasar sekunder.

- Obligasi pemerintah: Pemegang obligasi obligasi pemerintah meminjamkan uang kepada pemerintah. Asalkan pemerintah berinvestasi tidak secara default pada jenis pinjaman ini (tidak mungkin di negara -negara mapan), kepala sekolah obligasi dibayarkan kembali dari waktu ke waktu, dengan bunga. Di u.S., Ada beberapa jenis obligasi pemerintah, yang dikenal sebagai "sekuritas Treasury."Tiga Tiga Treasury Utama, Catatan Treasury, dan obligasi Treasury - matang dengan tarif yang berbeda dan membayar bunga dengan cara yang berbeda; mereka membutuhkan investasi minimum $ 100. Jenis obligasi pemerintah lainnya mungkin lebih murah untuk dibeli tetapi cenderung menghasilkan pengembalian yang lebih rendah. Ada juga catatan tingkat mengambang yang menawarkan tingkat bunga variabel menurut pasar. Akhirnya, dimungkinkan untuk berinvestasi di pasar obligasi negara lain. Berinvestasi di negara -negara mapan sangat aman tetapi tidak mungkin menghasilkan pengembalian yang signifikan, sementara berinvestasi di negara -negara berkembang berisiko tetapi bisa terbukti menguntungkan.

- Obligasi Kota (a.k.A., "Munis"): Kata "kota" berkaitan dengan pemerintah daerah yang lebih kecil, seperti yang mengatur kota, kabupaten, kota, atau negara bagian - i.e., bukan pemerintah nasional/federal. Sama seperti investor dapat meminjamkan uang kepada pemerintah federal, demikian juga mereka dapat meminjamkan uang kepada pemerintah daerah, biasanya untuk membantu mendanai proyek publik tertentu, seperti peningkatan air/limbah, rumah sakit, sekolah, dll. Sementara banyak pemerintah daerah di seluruh dunia menerbitkan obligasi kota, U.S. Pasar obligasi kota adalah yang terbesar dan dianggap sebagai salah satu yang paling aman.

- Obligasi Korporat: Seperti namanya, obligasi perusahaan adalah tempat investor meminjamkan uang kepada perusahaan. Mereka membuat investasi yang lebih berisiko daripada obligasi pemerintah dan kota, tetapi potensi pengembaliannya jauh lebih tinggi. Untuk menghindari berinvestasi dalam obligasi perusahaan berisiko tinggi, investor menggunakan peringkat obligasi yang disediakan oleh organisasi seperti Standard & Poor's dan Fitch Ratings. Peringkat obligasi adalah seperti apa mereka: mereka menilai kelayakan kredit perusahaan.

- Obligasi Zero-Coupon (a.k.A., obligasi akrual): Obligasi ini sering dijual dengan diskon dan memiliki suku bunga tetap yang hanya membayar pada saat jatuh tempo obligasi. Dengan kata lain, tidak ada pembayaran bunga berkala dari obligasi ini; Sebaliknya, minat timbul, atau menumpuk, seiring waktu. Meskipun ini dapat membuat investasi yang baik, ada kelemahan dalam hal bagaimana mereka dikenakan pajak.

Saham dan obligasi yang harus dihindari

- Saham Penny/Cent: U.S. Securities and Exchange Commission (SEC) mendefinisikan saham sen sebagai umumnya "keamanan yang dikeluarkan oleh perusahaan yang sangat kecil yang diperdagangkan kurang dari $ 5 per saham."Saham -saham ini tidak diperdagangkan di bursa saham utama dan mungkin sangat sulit dijual setelah dimiliki. Relatif mudah bagi seseorang untuk kehilangan semua uang yang dia investasikan dalam saham sen.

- Bond Junk: Ini adalah nama yang diberikan untuk obligasi berisiko tinggi dari perusahaan (atau pemerintah) yang menerima peringkat obligasi yang lebih rendah dan memiliki peluang lebih besar untuk default. Obligasi sampah umumnya harus dihindari oleh sebagian besar investor, karena ada peluang yang sangat baik yang akan dilihat orang TIDAK kembali dan bahkan mungkin kehilangan uang. Namun, beberapa investor yang lebih agresif masih memilih untuk sesekali berinvestasi di dalamnya.[1]

Bagaimana saham dan obligasi dihargai?

Harga saham ditentukan oleh pembeli dan penjual apa yang bersedia membayar/menerima pada hari tertentu. Secara umum, nilai perusahaan ditentukan oleh nilai asetnya (minus liabilitas), bersama dengan nilai sekarang bersih dari semua pendapatan di masa depan. Faktor kunci dalam menentukan nilai adalah harapan pertumbuhan. Jika investor mengharapkan perusahaan untuk tumbuh sangat cepat di masa depan, mereka mungkin sangat menghargai perusahaan bahkan jika saat ini merupakan perusahaan yang merugi. Perusahaan seperti Twitter dan Amazon adalah contoh kasus di mana pendapatan saat ini mungkin kecil - atau bahkan negatif, saya.e., Kerugian - tetapi nilai aset perusahaan (seperti kekayaan intelektual, basis pelanggannya, merek, goodwill, dan intangible lainnya) dan harapan pertumbuhan di masa depan sangat tinggi sehingga perusahaan bernilai miliaran dolar.

Setiap investor memiliki pendapatnya sendiri tentang nilai perusahaan. Harga saham mencerminkan semacam pendapat konsensus pasar.

Dengan obligasi, harga ditentukan berdasarkan bagaimana perusahaan peringkat, seperti S&P dan Fitch, menilai kelayakan kredit dari penerbit obligasi. Misalnya, obligasi korporasi yang dikeluarkan oleh Apple dinilai AAA, yang berarti agen peringkat memiliki kepercayaan yang sangat tinggi pada kemampuan Apple untuk membayar kembali pinjamannya, utang obligasi yang dimiliki pemegang obligasi. Kemungkinan Apple akan gagal bayar pinjamannya sangat rendah, sehingga perusahaan dapat meminjam dengan suku bunga yang sangat rendah (katakanlah, 2%).

Hasil obligasi vs. Harga

Unsur obligasi yang membingungkan adalah bahwa mereka memiliki dua jenis penilaian, nilai harian, harga, di pasar obligasi, di mana obligasi dapat dibeli dan dijual, dan nilai pengembalian jangka panjang, hasil (atau, lebih sering, hasilnya jatuh tempo), di mana investor mendapatkan kembali biaya pokok obligasi, ditambah bunga, ditambah/dikurangi setiap keuntungan atau kerugian.

Harga obligasi memiliki hubungan yang unik dengan hasil obligasi. Secara khusus, ketika harga obligasi naik di pasar obligasi, hasil obligasi itu berkurang; atau ketika harga berkurang, hasil hasil meningkat. Untuk investor yang lebih waspada dan aktif, kedua konsep itu berguna. Untuk melihat contoh bagaimana harga dan hasil berhubungan satu sama lain, tonton video di bawah ini.

Faktor eksternal

Faktor Eksternal dari organisasi juga mempengaruhi harga saham dan obligasinya. Misalnya, ketika ekonomi lemah dan mandek, semua harga saham cenderung turun karena nilai yang diharapkan dari pendapatan di masa depan lebih rendah. Sebaliknya, ketika ekonomi tumbuh, dan pengangguran rendah, investor lebih percaya diri.

Faktor lain adalah jumlah uang beredar. Ketika suku bunga diturunkan - suka, Federal Reserve lakukan setelah krisis keuangan 2008 - dua hal terjadi yang meningkatkan harga saham:

- Ada lebih banyak uang dalam sistem keuangan. Lebih banyak uang dalam sirkulasi meningkatkan inflasi dan memicu kenaikan harga saham.

- Opsi "lebih aman" untuk menginvestasikan uang dalam utang (obligasi) menjadi kurang menguntungkan saat suku bunga jatuh. Jadi investor memilih saham untuk mengejar pengembalian yang lebih tinggi.

Membangun portofolio

Risiko dan kinerja

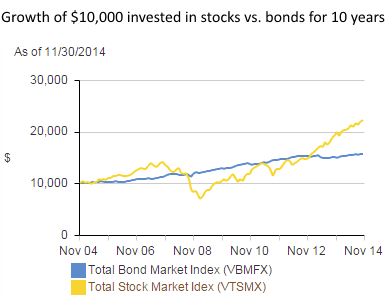

Secara umum, saham dianggap lebih berisiko dan lebih tidak stabil daripada obligasi. Namun, saham juga diyakini menawarkan pengembalian yang lebih tinggi dibandingkan dengan obligasi. Bagan ini membandingkan pengembalian dari stok VS. obligasi selama periode 10 tahun dan mewakili pemikiran konvensional di sekitar stok VS. Kinerja Obligasi:

Pertumbuhan $ 10.000 yang diinvestasikan dalam dana indeks Vanguard untuk total pasar saham (VTSMX) dan total pasar obligasi (VBMFX), lebih dari 10 tahun.

Pertumbuhan $ 10.000 yang diinvestasikan dalam dana indeks Vanguard untuk total pasar saham (VTSMX) dan total pasar obligasi (VBMFX), lebih dari 10 tahun. Peringatan besar untuk bagan seperti ini adalah bahwa ia dapat terlihat sangat berbeda tergantung pada periode waktu. Misalnya, jika grafik 10 tahun berakhir pada bulan September 2018 maka akan terlihat seperti ini:

Bagan yang sama seperti di atas, membandingkan total pasar saham dan total ETF pasar obligasi dari Vanguard tetapi untuk periode 10 tahun yang berbeda, yang ini berakhir September 2018..

Bagan yang sama seperti di atas, membandingkan total pasar saham dan total ETF pasar obligasi dari Vanguard tetapi untuk periode 10 tahun yang berbeda, yang ini berakhir September 2018.. Penting untuk dipahami bahwa stok sering kali sangat Investasi jangka panjang (10+ tahun), biasanya untuk tujuan pensiun. Pada tahun tertentu, saham dapat memiliki tertinggi yang curam dan terendah dalam karena nilainya didefinisikan ulang lagi dan lagi di pasaran, sering membuat pembelian dan penjualan sangat berisiko dan sebagian besar tidak disarankan. Namun, seiring waktu, stok cenderung mengembalikan 6-7% per tahun, rata-rata, setelah disesuaikan dengan inflasi dan dividen. [2] [3]

Grafik yang menunjukkan indeks saham NASDAQ, Dow Jones, dan S&P 500 dari waktu ke waktu. Perhatikan pasang surut tetapi tren umum menuju pertumbuhan.

Grafik yang menunjukkan indeks saham NASDAQ, Dow Jones, dan S&P 500 dari waktu ke waktu. Perhatikan pasang surut tetapi tren umum menuju pertumbuhan. Obligasi juga digunakan untuk penghematan pensiun, tetapi obligasi yang lebih pendek - yang matang dalam 10 tahun atau lebih sedikit - dapat dengan mudah digunakan sepanjang seumur hidup untuk pengembalian berkala kecil dan berkala. Jangka panjang (e.G., 30 tahun) u.S. Obligasi Treasury biasanya memiliki pengembalian sekitar 3-4%.[4]

Alokasi

Investor pertama kali sering ingin tahu berapa banyak uang yang harus mereka alokasikan untuk saham dan berapa banyak yang harus mereka alokasikan untuk obligasi. Jawabannya adalah tergantung. Yang tergantung pada toleransi risiko, yang berubah seiring bertambahnya usia; kemampuan dan pengetahuan tentang strategi pengambilan risiko; dan berapa banyak likuiditas yang dibutuhkan. Ada banyak strategi yang dapat digunakan untuk berinvestasi:

- Pendekatan Sederhana: John Bogle, dari Fame Bogleheads dan pendiri The Vanguard Group, merekomendasikan pendekatan sederhana untuk berinvestasi, di mana seseorang berinvestasi dalam dua dana indeks, u.S. Total dana indeks pasar dan u.S. Total Dana Pasar Obligasi. Berinvestasi dalam kelompok ketiga saham atau obligasi internasional juga sering direkomendasikan. Ini dengan mudah membuat investasi saham menjadi semacam "mengatur dan melupakannya" semacam pengalaman. Lihat juga ETF vs Reksa dana.

- Pendekatan yang lebih kompleks: Orang yang lebih muda dapat mengambil risiko lebih dari orang tua karena mereka punya waktu untuk mengganti kerugian yang signifikan. Beberapa menganjurkan bahwa mereka yang lebih muda harus mengambil risiko lebih besar dan berinvestasi lebih banyak di pasar saham daripada di obligasi, sementara mereka yang lebih tua harus mengurangi risiko mereka dan berinvestasi lebih banyak dalam obligasi dan saham yang dianggap lebih aman, meskipun saham harus tetap menjadi sebagian besar portofolio. Beberapa juga merekomendasikan untuk berinvestasi dalam jumlah kecil di real estat (REIT).

Diversifikasi portofolio saham dan obligasi

Diversifikasi mengurangi risiko.[5] Mereka yang memutuskan untuk berinvestasi secara manual di pasar saham, daripada menggunakan dana indeks, harus belajar untuk mendiversifikasi portofolio mereka sendiri. Hanya karena seorang investor tertarik atau tahu banyak tentang industri energi tidak berarti dia hanya harus berinvestasi di dalamnya. Seseorang yang hanya memiliki saham dalam satu perusahaan atau industri berisiko lebih besar kehilangan uang daripada orang yang berinvestasi di banyak perusahaan dan industri dan berbagai jenis obligasi. Investor harus membeli berbagai macam saham dan obligasi menggunakan beberapa faktor yang tercantum di atas.

Alat dan biaya investasi

Ketika datang untuk berinvestasi, pepatah lama agak benar: seseorang harus punya uang untuk menghasilkan uang. Menginvestasikan sejumlah kecil dalam satu perusahaan kurang bijak daripada menabung dan kemudian menginvestasikan jumlah yang lebih besar dalam dana indeks atau di beberapa jenis perusahaan dan obligasi; Sebagian besar akun broker membutuhkan setidaknya $ 500 untuk memulai.

Investor pertama kali juga harus dipersiapkan untuk biaya. Biaya akun broker biaya akun dan/atau biaya perdagangan. Lainnya memiliki model bisnis yang berbeda yang mengenakan biaya persentase datar.

Beberapa alat dan pelacak investasi umum termasuk yang berikut:

- Charles Schwab

- Perdagangan E*

- Kesetiaan

- daun mint

- Modal pribadi

- Scottrade

- TD Ameritrade

- Grup Vanguard

Beberapa perbandingan lainnya relevan dengan pembelian dan penjualan saham: AKTIF harga vs harga penawaran, opsi panggilan vs put, opsi berjangka, opsi, kontrak kontrak maju vs berjangka, limit pesanan vs stop pesanan, dan naked short selling vs penjualan pendek vs short slare.

Pemegang Saham vs. Pemegang obligasi

Pemegang saham memiliki hak investasi yang berbeda dari pemegang obligasi. Sebagai pemilik bagian perusahaan, pemegang saham mendapatkan suara dalam bagaimana perusahaan dijalankan, sementara pemegang obligasi, sebagai pemberi pinjaman, tidak memiliki suara dalam bagaimana pemerintah atau perusahaan mengelola diri mereka sendiri atau pinjaman mereka. Namun, dalam kasus perusahaan yang likuidasi, pemegang obligasi keluar, dengan investasi mereka menerima prioritas atas investasi pemegang saham.[6]

Hak suara

Manfaat memiliki saham adalah kemampuan untuk berpartisipasi dalam urusan perusahaan. Pemegang saham memiliki hak untuk melihat catatan perusahaan, menghadiri (atau mendengarkan) pertemuan tahunan tentang kinerja perusahaan, menerima potongan semua dividen yang dinyatakan, berpartisipasi dalam memilih direktur untuk dewan, dan menuntut perusahaan untuk setiap perilaku pelanggaran apa pun yang melanggar setiap pelanggaran.[7] Benar -benar tidak ada rangkaian hak untuk pemegang obligasi.

Mereka yang memiliki saham besar di perusahaan akan sering memanfaatkan hak -hak mereka sebagai pemegang saham untuk membantu memandu perusahaan menuju (semoga) lebih banyak pertumbuhan. Misalnya, hak suara sangat penting, karena dewan direksi perusahaan sangat mempengaruhi seberapa baik kinerja perusahaan di masa depan.

Likuidasi dan Kebangkrutan

Terkadang perusahaan gagal dan harus menutup atau mengatur ulang. Ketika ini terjadi, mereka dapat memulai proses likuidasi - yaitu, menjual aset untuk melunasi hutang - yang merupakan bagian dari Bab 7 Kebangkrutan di U.S. Hutang selalu dilunasi terlebih dahulu, yang berarti pemegang obligasi memiliki keunggulan atas pemegang saham dalam hal likuidasi. Pemegang saham menerima uang yang tersisa dari pembayaran utang, yang mungkin tidak sama sekali. Ini adalah salah satu alasan terbesar investasi obligasi lebih aman daripada investasi saham.

Berbagai jenis kebangkrutan, seperti Bab 11, mempengaruhi pemegang obligasi dan pemegang saham dengan cara yang berbeda dari di atas, tetapi umumnya pemegang obligasi keluar di atas jika dibandingkan dengan pemegang saham. Namun, tidak ada yang sangat mungkin untuk mendapatkan kembali semua investasi mereka, yang membuktikan sekali lagi pentingnya investasi yang cermat.

Bagaimana saham dan obligasi dikenakan pajak

Berbagai jenis saham dan obligasi dikenakan pajak secara berbeda. Dalam beberapa kasus, bahkan, satu negara dapat memajaki bunga daripada yang lain tidak. Terkadang pajak federal berlaku, dan di lain waktu mereka tidak melakukannya.

Namun, secara umum, berikut ini berlaku untuk perpajakan obligasi:

- Bunga yang diperoleh dari u.S. Obligasi obligasi dan tabungan treasury - i.e., Obligasi Pemerintah Federal - hanya dikenakan pajak di tingkat federal. Pemerintah negara bagian dan daerah tidak mengenakan pajak uang ini.

- Penghasilan obligasi korporasi dikenakan pajak di setiap level. Mereka dikenakan pajak paling banyak dari semua obligasi karena pengembalian mereka biasanya yang tertinggi.

- Penghasilan yang diperoleh dari obligasi kota dikenakan pajak dengan cara yang rumit. Terkadang pajak federal, negara bagian, dan lokal berlaku; Di lain waktu, tidak ada yang berlaku. Untuk penjelasan menyeluruh tentang bagaimana obligasi kota dikenakan pajak, lihat artikel Investopedia ini.

- Meskipun obligasi nol-kupon tidak membayar bunga dari waktu ke waktu, melainkan menanggungnya sampai kematangan obligasi, pajak federal, negara bagian, dan lokal berlaku untuk bunga ini yang kadang-kadang disebut bunga "hantu".[8]

Dan yang berikut di sini umumnya berlaku untuk perpajakan saham:

- Saham yang dijual dalam waktu satu tahun setelah pembelian mereka dikenakan pajak capital gain jangka pendek - yaitu, apa pun tarif pajak penghasilan normal investor.

- Lebih baik mempertahankan saham selama setidaknya setahun sebelum menjual, karena pendapatan kemudian dikenakan capital gain jangka panjang. Bagi mereka yang pendapatannya dikenakan pajak pada 10-15%, pajak capital gain jangka panjang adalah 0%.[9]

- Penghasilan apa pun dari dividen saham juga dikenakan pajak. Mereka dikenakan pajak dengan cara yang sama seperti yang dibeli dan dijual saham. Dengan kata lain, dividen yang diperoleh dari saham lama lebih ringan dikenakan pajak daripada yang diperoleh dari saham yang baru dimiliki.