Stokastik cepat vs. Stokastik lambat

- 4002

- 661

- Richard Hegmann MD

Itu Osilator Stokastik adalah indikator momentum yang digunakan dalam analisis teknis stok, yang diperkenalkan oleh George Lane pada 1950 -an, untuk membandingkan harga penutupan komoditas dengan kisaran harganya selama rentang waktu tertentu.

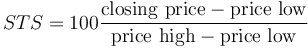

Indikator ini biasanya dihitung sebagai:

dan dapat dimanipulasi dengan mengubah periode yang dipertimbangkan untuk pasang surut.

Gagasan di balik indikator ini adalah bahwa harga cenderung mendekati tertinggi masa lalu mereka di pasar bull, dan di dekat posisi terendah mereka di pasar beruang. Sinyal transaksi dapat terlihat saat osilator stokastik melintasi rata -rata bergeraknya.

Dua indikator osilator stokastik biasanya dihitung untuk menilai variasi harga di masa depan, cepat (%k) dan lambat (%d). Perbandingan statistik ini adalah indikator kecepatan yang baik di mana harga berubah atau impuls harga. %K sama dengan Williams %r, meskipun pada skala 0 hingga 100 bukan -100 hingga 0, tetapi terminologi untuk keduanya tetap terpisah.

Stokastik cepat vs stokastik lambat

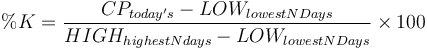

Osilator stokastik cepat (atau stoch %k) menghitung rasio dua statistik harga penutupan: perbedaan antara harga penutupan terbaru dan harga terendah dalam hari n terakhir karena perbedaan antara harga tertinggi dan terendah dalam hari n terakhir:

- Di mana:

- Cp adalah harga penutupan

- RENDAH harga rendah

- TINGGI harga tinggi

"N" yang biasa adalah 14, 9 atau 5 hari tetapi ini bisa bervariasi. Ketika harga penutupan saat ini terendah untuk n-hari terakhir, nilai %k adalah 0, ketika harga penutupan saat ini tinggi untuk n-hari terakhir, %k = 100.

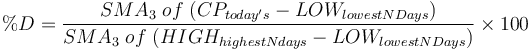

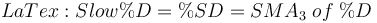

Osilator stokastik lambat (atau stoch %d) menghitung rata -rata bergerak sederhana dari statistik stoch %k lintas S periode . Biasanya s = 3:

%K dan %d osilator berkisar dari 0 hingga 100 dan sering divisualisasikan menggunakan plot garis. Tingkat di dekat ekstrem 100 dan 0, untuk %k atau %d, menunjukkan kekuatan atau kelemahan (masing-masing) karena harga telah membuat atau mendekati level tertinggi atau terendah N-hari baru.

Aplikasi stokastik cepat dan lambat

Ada dua metode terkenal untuk menggunakan indikator %k dan %d untuk membuat keputusan tentang kapan harus membeli atau menjual saham. Yang pertama melibatkan penyeberangan %k dan %d sinyal, yang kedua melibatkan mendasarkan keputusan membeli dan menjual dengan asumsi bahwa %k dan %d berosilasi.

Dalam kasus pertama, %d bertindak sebagai pemicu atau saluran sinyal untuk %k. Sinyal beli diberikan ketika %k menyeberang %d, atau sinyal jual saat melintasi %d. Crossover seperti itu dapat terjadi terlalu sering, dan untuk menghindari kemerahan berulang, seseorang dapat menunggu crossover yang terjadi bersama dengan penarikan overbought/oversold, atau hanya setelah puncak atau palung di garis %D. Jika volatilitas harga tinggi, rata -rata bergerak sederhana dari indikator stoch %d dapat diambil. Statistik ini mengeluarkan fluktuasi harga yang cepat.

Dalam kasus kedua, beberapa analis berpendapat bahwa %k atau %d di atas 80 dan di bawah 20 dapat diartikan sebagai overbought atau oversold. Tentang teori bahwa harga berosilasi, banyak analis termasuk George Lane, merekomendasikan agar pembelian dan penjualan diatur waktunya untuk pengembalian dari ambang batas ini. Dengan kata lain, seseorang harus membeli atau menjual setelah sedikit pembalikan. Secara praktis, ini berarti bahwa sekali harga melebihi salah satu ambang batas ini, investor harus menunggu harga untuk kembali melalui ambang tersebut (e.G. Jika osilator pergi di atas 80, investor menunggu sampai jatuh di bawah 80 untuk menjual).

Cara ketiga pedagang akan menggunakan indikator ini adalah dengan mengawasi divergensi di mana tren stokastik dalam arah harga yang berlawanan. Seperti halnya RSI, ini merupakan indikasi bahwa momentum di pasar berkurang dan pembalikan mungkin ada dalam pembuatannya. Untuk konfirmasi lebih lanjut, banyak pedagang akan menunggu umpan silang di bawah 80 atau di atas garis 20 sebelum memasuki perdagangan dengan divergensi. Bagan di bawah ini menggambarkan contoh di mana perbedaan dalam stokastik relatif terhadap harga memperkirakan pembalikan ke arah harga.