Clinton vs. Trump - Paket Pajak Dibandingkan

- 1917

- 286

- Isaac Veum DDS

Ini adalah perbandingan yang tidak bias dari rencana pajak yang diusulkan yang dikeluarkan oleh Hillary Clinton dan Donald Trump. Dalam banyak hal, kebijakan pajak mereka selaras secara luas dengan platform partai politik mereka - Clinton ingin para pencari nafkah berpenghasilan tinggi membayar persentase yang lebih besar dari pendapatan mereka dalam pajak, sementara Trump ingin memotong pajak untuk semua tingkat pendapatan.

Kami melihat tidak hanya proposal spesifik dari rencana pajak masing-masing kandidat tetapi juga dampak proposal ini, seperti yang diperkirakan oleh analis pihak ketiga.

Untuk perbandingan terperinci dari kedua kandidat pada semua masalah dalam kampanye, lihat Hillary Clinton vs Donald Trump.

Pembaruan 12 Agustus 2016: Pada 8 Agustus, Trump menyampaikan pidato di Detroit yang menguraikan kebijakan ekonomi yang direvisi dan proposal pajak baru yang berbeda dari apa yang telah ia usulkan sebelumnya. Perbandingan ini ditulis sebelum pidato ini jadi kami telah memasukkan proposal lama dan barunya. Namun, kampanye Trump telah dihapus dari situs web mereka beberapa dokumen yang telah kami rujuk (dan dikutip) untuk menggambarkan proposal sebelumnya.

Grafik perbandingan

| Rencana Pajak Donald Trump | Rencana Pajak Hillary Clinton | |

|---|---|---|

|

| |

| Filosofi pajak | Potong pajak untuk semua orang | Meningkatkan pajak, terutama pada penerima berpenghasilan tinggi. |

| Kurung pajak - pendapatan biasa | Tiga - 12%, 25%, 33%. Proposal sebelumnya: 10%, 20%, 25% | Delapan - 10%, 15%, 25%, 28%, 33%, 35%, 39.6%, 43.6% |

| Kurung pajak - pendapatan investasi | Tiga - 0%, 15%, 20% | Kompleks. Keuntungan jangka panjang akan didefinisikan ulang menjadi aset yang diadakan> 6 tahun. Tarif pajak 0%, 15%, 20% dan 24% dalam jangka panjang. Tambahan tambahan pada beberapa. Tarif yang lebih tinggi untuk semua jika aset ditahan selama kurang dari 6 tahun. |

| Pajak Penghasilan Investasi Bersih | Mencabut | Mempertahankan |

| Pajak Perkebunan | Mencabut | Mempertahankan dan memperluas. Meningkatkan tarif pajak dari 40% menjadi 45%; dan menambahkan kurung pajak baru untuk 50%, 55% dan 65% untuk perkebunan masing -masing senilai $ 10 juta, $ 50 juta dan $ 500 juta. |

| Pajak hadiah | Mencabut | Mempertahankan |

| Dampak pada PDB | Positif 11% (seperti yang diperkirakan oleh Yayasan Pajak) | Negatif 1% (sebagaimana diperkirakan oleh yayasan pajak) |

| Dampak pada penciptaan lapangan kerja | Positif. 5.3 juta pekerjaan baru (sebagaimana diperkirakan oleh Yayasan Pajak) | Negatif. 311.000 lebih sedikit pekerjaan (sebagaimana diperkirakan oleh Yayasan Pajak) |

| Dampak pada Hutang Pemerintah | Negatif. Hutang Pemerintah $ 10 triliun lebih tinggi (sebagaimana diperkirakan oleh Yayasan Pajak) | Positif. $ 191 miliar utang nasional lebih rendah (sebagaimana diperkirakan oleh Yayasan Pajak) |

| Dampak pada upah | Positif. +6.Pertumbuhan upah 5% (sebagaimana diperkirakan oleh Yayasan Pajak) | Negatif. -0.Pertumbuhan upah 8% (sebagaimana diperkirakan oleh Yayasan Pajak) |

| Penerima manfaat terbesar | Penerima berpenghasilan tinggi | Penerima berpenghasilan rendah |

Pajak individu

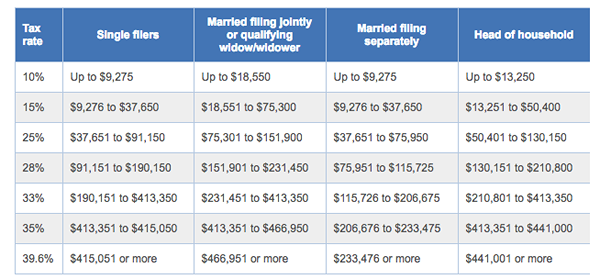

Mayoritas proposal oleh kedua kandidat berputar di sekitar pajak penghasilan yang dikenakan pada individu. Sistem pajak di Amerika progresif. Ini berarti bahwa ketika pendapatan tahunan naik, sebagian besar dari pendapatan itu harus dibayar dalam pajak. e.G. Untuk pelapor tunggal pada tahun 2016, tarif pajak pada pendapatan $ 9.275 pertama adalah 10% tetapi naik menjadi 15% untuk pendapatan antara $ 9.275 menjadi $ 37.650, dan terus naik hingga maksimum 39.6% untuk $ 415.050.

Kurung Pajak Penghasilan Federal 2016

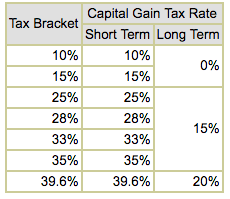

Kurung Pajak Penghasilan Federal 2016  Tarif pajak atas keuntungan modal tergantung pada golongan pajak Anda secara keseluruhan dan berapa lama aset yang diadakan sebelum dijual untuk mendapatkan keuntungan

Tarif pajak atas keuntungan modal tergantung pada golongan pajak Anda secara keseluruhan dan berapa lama aset yang diadakan sebelum dijual untuk mendapatkan keuntungan Namun, ada beberapa "celah" dalam kode pajak di mana jenis pendapatan tertentu dikenakan pajak pada tingkat yang lebih rendah. e.G. Penghasilan dari keuntungan modal jangka panjang dikenakan pajak pada maksimum 20% bahkan jika pendapatan itu jutaan dolar. Beberapa kritikus berpendapat bahwa perbedaan antara tarif pajak atas tenaga kerja/upah dan pendapatan investasi ini tidak adil. Itulah alasan mengapa Warren Buffett membayar lebih rendah dari pendapatannya dalam pajak daripada kebanyakan karyawannya.

Rencana Clinton untuk pajak individu

Proposal Clinton sebagian besar tentang menutup "celah" ini. Sorotan dari rencana pajaknya meliputi:

- Biaya tambahan pajak sebesar 4% atas pendapatan lebih dari $ 5 juta. Ini akan membuat braket pajak baru 43.6% (39.6 + 4) Untuk pendapatan lebih dari $ 5 juta. Semua kurung pajak lainnya akan tetap sama seperti yang diuraikan dalam bagan di atas.

- "Aturan Buffett" yang mengamanatkan tarif pajak minimum 30% pada orang dengan pendapatan lebih dari $ 1 juta. Beberapa orang menghasilkan sebagian besar pendapatan dari investasi yang dikenakan pajak pada tingkat yang lebih rendah (capital gain). Aturan ini akan mengurangi manfaat pajak dari pendapatan investasi untuk orang yang menghasilkan lebih dari $ 1 juta pada tahun tertentu.

- Semua pengurangan terperinci akan dibatasi pada nilai pajak 28%. Pengurangan terperinci cenderung mendukung orang dalam kurung pajak yang lebih tinggi. e.G. Pengurangan bunga hipotek $ 10.000 mengurangi kewajiban pajak Anda hanya $ 1.500 jika Anda adalah pasangan yang sudah menikah di braket pajak 15% (pendapatan tahunan < $75,300). But if you are in the 35% marginal tax bracket (income between $413,350 and $466,950), then the tax savings on the same $10,000 mortgage interest deduction is $3,500. Clinton's proposal is to limit the tax benefit of all itemized deductions to 28%. So in this scenario, the tax savings would be capped at $2,800 for $10,000 in mortgage interest. Naturally, this provision only affects people who are in a tax bracket higher than 28%.

- Tingkatkan tingkatan tarif pajak atas keuntungan modal. Saat ini hanya ada dua tingkatan di mana capital gain dibagi - jangka pendek (aset yang dimiliki 1 tahun). Gagasan di balik sistem ini adalah untuk menghargai investasi jangka panjang daripada spekulasi. Jika aset diadakan jangka panjang sebelum dijual untuk mendapatkan keuntungan, mereka dikenakan pajak pada tingkat yang lebih rendah dari keuntungan jangka pendek. Clinton ingin meningkatkan jumlah tingkatan menjadi tujuh (< 1yr, 1-2 yrs, 2-3 yrs, and so on with the lowest tax rate bracket for assets held for more than 6 years).

- Batasi jumlah uang yang dapat disimpan dalam akun pensiun yang diuntungkan pajak seperti IRA dan akun 401k. Clinton percaya akun yang diuntungkan pajak ini telah disalahgunakan untuk melindungi banyak pendapatan dari pajak, meskipun IRS memberlakukan batasan berapa banyak uang yang dapat dikontribusikan ke akun tersebut setiap tahun. Rencana pajaknya mengusulkan untuk memberlakukan lebih banyak batasan pada seberapa banyak nilai total yang dapat diperoleh akun ini.

- Bunga yang dibawa harus dikenakan pajak dengan tarif pajak penghasilan biasa. Bunga yang dibawa adalah biaya kinerja yang dibayarkan kepada manajer investasi, biasanya berdasarkan pengembalian yang dihasilkan oleh manajer untuk dana investasi. Dalam celah yang lama - kontroversial - panjang, bunga yang dibawa dikenakan pajak pada tarif pajak capital gain, yang secara signifikan lebih rendah dari tarif pajak untuk upah. Beberapa upaya legislatif untuk menaikkan tarif pajak ini telah gagal.

- Kredit pajak $ 1.200 untuk pengeluaran pengasuh

- Tingkatkan Pajak Perkebunan A.k.A. "Pajak Kematian" dari 40% hingga 45%; dan mengurangi pembebasan pajak tanah mulai dari $ 5.45 juta hingga $ 3.5 juta.

Rencana pajak Trump untuk individu

Pajak adalah masalah yang kompleks. Misalnya, tidak semua orang setuju bahwa tarif pajak yang lebih rendah untuk capital gain adalah celah. Demikian pula, pendapatan pajak dari dividen dapat dianggap perpajakan berganda karena dividen adalah keuntungan perusahaan yang didistribusikan kepada pemegang saham. Perusahaan telah membayar pajak atas pendapatan mereka, dan dividen didistribusikan dari pendapatan bersih perusahaan, setelah pajak.

Pandangan Partai Republik tentang pajak adalah bahwa pajak yang lebih rendah merangsang aktivitas ekonomi. Ini pada gilirannya menghasilkan lebih tinggi Pendapatan untuk Pemerintah Federal karena Pie lebih besar, meskipun pangsa pai pemerintah lebih kecil.

Sejalan dengan posisi Republik ini, rencana pajak Trump menganjurkan pemotongan pajak untuk semua tingkat pendapatan. Sorotan rencana pajak Trump meliputi:

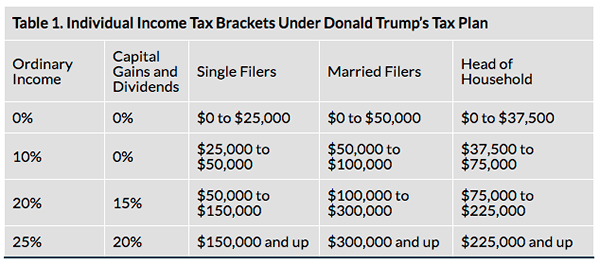

- Kurangi jumlah kurung pajak Trump telah menganjurkan hanya memiliki 4 kurung pajak - 0%, 10%, 20%dan 25%. Ini berarti braket pajak tertinggi akan jauh lebih rendah dari sekarang. Jadi penghasil berpenghasilan tinggi akan mendapat manfaat paling besar dari pemotongan pajak ini; Meskipun orang di semua tingkat pendapatan akan memiliki tagihan pajak yang lebih rendah. Pada bulan Agustus, Trump merilis rencana ekonomi yang direvisi di mana tarif pajak yang diusulkan adalah: 12%, 25%, 33%. Meskipun masih lebih rendah dari rezim pajak saat ini, ini lebih tinggi dari proposal aslinya dan dimaksudkan untuk mengatasi kritik bahwa rencana pajaknya akan sangat mahal dan karenanya meningkatkan utang pemerintah.

Kurung pajak penghasilan individu di bawah Donald Trump Tua Rencana pajak

Kurung pajak penghasilan individu di bawah Donald Trump Tua Rencana pajak - Tingkatkan pengurangan standar menjadi $ 25.000 per orang

- Pajak atas dividen dan keuntungan modal untuk dibatasi pada 20% Saat ini ada biaya tambahan atas pendapatan investasi tertentu dari dividen dan capital gain yang dikenakan untuk mendanai Obamacare. Misalnya, rencana Trump akan mencabut pajak penghasilan investasi bersih (NIIT), yang diterapkan untuk mendanai Undang -Undang Perawatan Terjangkau (a.k.A. Obamacare). Pajak ini - Saat ini 3.8% - berlaku untuk pendapatan investasi untuk rumah tangga yang menghasilkan lebih dari $ 250.000.

- Mencabut AMT (pajak minimum alternatif). AMT dikenakan untuk memastikan bahwa orang dengan pendapatan atas tingkat tertentu membayar setidaknya sebagian dari itu dalam pajak. Tujuannya mirip dengan aturan Buffett yang diusulkan oleh Clinton. Namun, selama bertahun -tahun ambang batas untuk AMT tidak selalu mengimbangi inflasi dan telah membuat kode pajak lebih rumit, sambil menjerat persentase populasi yang lebih luas dari yang dimaksudkan semula.

- Mencabut pajak tanah dan pajak hadiah. Partai Republik berpendapat bahwa pajak tanah (a.k.A. "Pajak Kematian") dan pajak hadiah tidak adil karena orang yang memberi orang, atau orang yang meninggal dunia yang perkebunannya sekarang berpindah tangan, sudah dibayar pajak atas kekayaan yang ditransfer. Saat pajak dikenakan pada hadiah atau warisan, pemerintah berlaku dua kali lipat. Trump ingin menghilangkan kedua pajak ini.

- Bunga dibawa untuk dikenakan pajak sebagai pendapatan biasa daripada tarif pajak capital gain yang lebih rendah. Dalam keberangkatan dari politisi tradisional Republik, rencana Trump sebenarnya setuju dengan Clinton yang membawa bunga harus dikenakan pajak sebagai pendapatan biasa.

Pajak Perkebunan

Partai Republik menyebut pajak tanah "pajak kematian" karena dipungut di warisan individu atas kematiannya ketika kekayaan diwarisi oleh ahli waris. Pajak adalah subjek banyak perdebatan di antara para ekonom dan analis kebijakan. Beberapa argumen terkemuka untuk dan terhadap pajak tanah dirangkum di sini.

Donald Trump, seperti kebanyakan Partai Republik, ingin mencabut pajak tanah. Sebaliknya, Hillary Clinton ingin menaikkan pajak ini. Saat ini perkebunan lebih kecil dari $ 5.45 juta dibebaskan dari pajak tanah; Kekayaan atas jumlah ini dikenakan pajak pada 40%. Clinton pertama kali mengusulkan tarif pajak yang lebih tinggi (45%) dan ambang batas yang lebih rendah ($ 3.5 juta) untuk menerapkan pajak.

Clinton kemudian merevisi proposal untuk membuatnya lebih progresif. Proposal terbarunya adalah braket pajak berikut untuk pajak tanah: tidak ada (hingga $ 5.45 juta), 45% ($ 5.45 hingga $ 10 juta), 50% ($ 10-50 juta), 55% ($ 50 - $ 500 juta), 65% untuk kekayaan lebih besar dari $ 500 juta.

Analis berpendapat bahwa kenaikan pajak seperti yang diusulkan oleh Clinton tidak akan meningkatkan pendapatan bagi pemerintah karena hampir semua perkebunan besar akan menemukan cara untuk menghindari pajak ini melalui perencanaan warisan yang bijaksana.

Pajak perusahaan

Pajak Penghasilan Perusahaan adalah sumber pendapatan besar bagi pemerintah federal. Kedua kandidat memiliki beberapa proposal untuk mengubah sistem pajak perusahaan.

Sorotan proposal Clinton untuk pajak perusahaan meliputi:

- Pajak baru untuk perdagangan frekuensi tinggi. Perdagangan frekuensi tinggi digunakan oleh perusahaan perdagangan keuangan untuk diperdagangkan dengan cepat di pasar saham, dan dalam prosesnya dapat meningkatkan harga yang dibayarkan oleh investor ritel untuk sekuritas yang sama. Ini meningkatkan risiko tanpa menambah banyak nilai pada sistem keuangan.

- Kredit pajak untuk perusahaan yang melembagakan rencana pembagian keuntungan dengan karyawan. Mengadvokasi perusahaan untuk berbagi keuntungan dengan karyawan mereka, kredit pajak pembagian keuntungan Clinton akan berlaku selama dua tahun pertama dari program pembagian keuntungan perusahaan. Kredit akan menjadi 15% dari laba yang dibagikan, dan dibatasi dengan jumlah pembagian keuntungan 10% dari upah tahunan karyawan.

- Tutup celah "Premi Reasuransi" di mana perusahaan membayar premi reasuransi kepada anak perusahaannya di negara asing.

Sorotan rencana pajak Trump untuk perusahaan meliputi:

- Mengurangi tarif pajak penghasilan perusahaan dari 35% menjadi 15% Tarif pajak yang lebih rendah pada bisnis merangsang kegiatan ekonomi, dan memberi insentif kepada perusahaan untuk menemukan di Amerika Serikat.

- Larang penangguhan pajak pendapatan perusahaan atas pendapatan asing. Bawa uang perusahaan saat ini di luar negeri kembali ke U.S. melalui tarif pajak repatriasi satu kali sebesar 10%. Ini adalah proposal kebijakan paling substantif untuk pajak perusahaan yang telah muncul dari kedua kandidat. Perusahaan Amerika memiliki miliaran dolar yang ditahan di luar negeri. Jika uang ini dipulangkan ke U.S., Pajak penghasilan akan jatuh tempo. Jadi mereka telah menunda mengembalikan uang ini. Rencana Trump adalah memiliki relaksasi satu kali dalam tingkat repatriasi untuk memberi insentif untuk membawa semua uang kembali ke negara itu. Setelah itu, perusahaan akan dianulir dari menunda pajak atas pendapatan asing. U.S. Warga negara, sebagai individu, diharuskan membayar pajak atas semua pendapatan - asing dan domestik. Jadi aturan yang diusulkan akan membawa undang -undang sejalan sehingga perusahaan tidak dapat menunda pajak atas pendapatan asing.

- Batas berapa banyak biaya bunga dapat dikurangkan dari pajak

Kritik

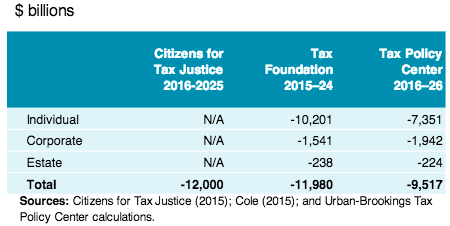

Gagasan besar rencana pajak Clinton adalah menaikkan pajak dan panggilan rencana Trump untuk pemotongan pajak. Jadi di bawah rencana Clinton, pendapatan untuk pemerintah federal akan meningkat dan defisit anggaran akan menyusut. Di sisi lain, rencana Trump akan menelan biaya pemerintah federal lebih dari $ 10 triliun selama 10 tahun.

Beberapa analis pihak ketiga memperkirakan dampak rencana Trump selama 10 tahun. Perkiraan berkisar dari $ 9.Kehilangan pendapatan 5 hingga $ 12 triliun.

Beberapa analis pihak ketiga memperkirakan dampak rencana Trump selama 10 tahun. Perkiraan berkisar dari $ 9.Kehilangan pendapatan 5 hingga $ 12 triliun. Tapi itu bukan cerita lengkapnya. Proposal Trump akan merangsang ekonomi, menumbuhkan PDB dan menciptakan lebih banyak pekerjaan; dan pendukung berpendapat bahwa pertumbuhan ekonomi ini akan mengimbangi pengurangan pendapatan. Secara sederhana, pai akan tumbuh sehingga dengan bagian yang lebih kecil, pemerintah tidak akan kehilangan pendapatan.

Meskipun pasti ada manfaatnya pada argumen ini, Yayasan Pajak, sebuah perusahaan riset yang cenderung konservatif, telah menghitung bahwa bahkan memperhitungkan pertumbuhan ini, rencana pajak akan menelan biaya lebih dari $ 10 triliun dolar selama 10 tahun. Defisit pendapatan ini akan secara langsung meningkatkan utang nasional.

Rencana pajak Clinton bukannya tanpa kekurangannya. Mengangkat pajak, sementara itu menaikkan pendapatan pemerintah dan membantu mengurangi utang pemerintah, memiliki efek mengerikan pada ekonomi. Yayasan Pajak memperkirakan bahwa rencana Clinton akan menurunkan pendapatan setelah pajak semua pembayar pajak setidaknya 0.9%, dan mengurangi PDB sebesar 1% dalam jangka panjang.

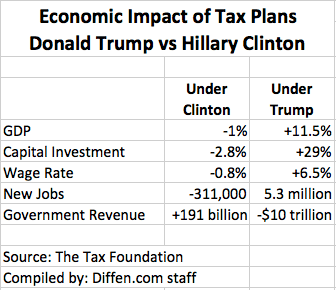

Dampak ekonomi dari rencana pajak yang diusulkan oleh Hillary Clinton dan Donald Trump, seperti yang diperkirakan oleh Yayasan Pajak

Dampak ekonomi dari rencana pajak yang diusulkan oleh Hillary Clinton dan Donald Trump, seperti yang diperkirakan oleh Yayasan Pajak Para kritikus menyebut rencana pembagian keuntungan Clinton dan menarik perhatian. Rencana tersebut menunjukkan bahwa setelah dua tahun, "perusahaan yang telah menetapkan rencana berbagi laba dan menikmati manfaatnya tidak akan lagi membutuhkan kredit untuk mempertahankan rencana tersebut."Tidak ada bukti untuk menunjukkan bahwa ini akan terjadi. Ini juga tidak menawarkan cara untuk mendanai kredit pajak. Selanjutnya, itu terlalu banyak campur tangan pemerintah dalam bagaimana perusahaan swasta menyusun kompensasi untuk karyawan mereka.

Masalah lain dengan proposal Clinton tentang gain modal pajak adalah kompleksitas semata -mata yang diperkenalkannya. Mudah hari ini bagi investor (dan broker mereka) untuk membagi capital gain mereka menjadi jangka pendek dan jangka panjang berdasarkan apakah aset tersebut diadakan selama lebih dari satu tahun. Membagi itu menjadi 7 tingkatan yang berbeda akan meningkatkan kompleksitas pelaporan untuk lembaga keuangan dan kompleksitas pengarsipan pajak untuk individu.

Analisis Moody

Analisis Moody, anak perusahaan dari peringkat kredit dan agen riset Moody's Corp., telah menganalisis proposal kebijakan ekonomi Clinton dan Trump. Penulis utama dari analisis ini adalah Mark Zandi, seorang Demokrat terdaftar yang telah menyumbangkan jumlah maksimum yang diijinkan $ 2.700 untuk kampanye Clinton tetapi yang menyarankan Sen Partai Republik. John McCain dalam Perlombaan Presiden 2008. Tn. Zandi telah meramalkan kemenangan Clinton sejak Agustus 2015, jadi biasnya harus dicatat.

Analisis oleh Moody menyimpulkan bahwa jika semua proposal ekonomi Clinton diberlakukan, ekonomi akan menciptakan 10.4 juta pekerjaan selama masa kepresidenannya dan PDB akan tumbuh 2.7% per tahun. Prakiraan mereka untuk mempertahankan status quo adalah 7.2 juta pekerjaan dan 2.Tingkat pertumbuhan PDB 3%. lebih dari yang diharapkan berdasarkan hukum saat ini.

Analisis Moody tentang proposal ekonomi Donald Trump memprediksi 1.Tingkat pertumbuhan PDB 4% dan 3.5 juta pekerjaan lebih sedikit dari yang diproyeksikan berdasarkan hukum saat ini.

Preferensi pemilih

Meskipun ada banyak perbedaan dalam rencana pajak kandidat, pemilih sering tidak memilih berdasarkan kebijakan. Dalam pandangan ringan tentang bagaimana orang membuat keputusan dan kemudian merasionalisasi mereka, video ini menunjukkan reaksi pendukung Clinton di New York ketika mereka diberitahu tentang proposal rencana pajak Trump.