Perbedaan antara ETF pajak dan reksa dana

- 888

- 37

- Mr. Doug Effertz

Investor menghadapi serangkaian pilihan dalam hal menginvestasikan uang mereka dari investasi tradisional seperti saham, obligasi dan uang tunai ke berbagai investasi alternatif. Ada satu produk di luar sana yang pasti layak untuk dilihat. Produk ini lebih merupakan persilangan antara dana terkelola indeks dan saham, dan disebut dana pertukaran yang diperdagangkan, atau ETF. Tapi, mana yang lebih efisien pajak - ETF atau reksa dana?

Apa itu Exchange Tax Fund (ETF)

Dari awal mereka yang masih baru pada tahun 1993 hingga revolusi penuh dalam industri reksa dana, ETF telah tumbuh secara eksponensial dalam beberapa tahun terakhir, dan mereka terus tumbuh dan mendapatkan pengaruh. ETF pintar, murah dan pintar pajak. Tapi apa sebenarnya mereka dan bagaimana cara kerjanya? ETF adalah jenis dana yang dapat diperdagangkan di bursa seperti saham, yang berarti mereka dapat diperdagangkan intraday di bursa saham di pasar yang ditentukan pasar. Seperti saham dari perusahaan publik mana pun, investor dapat membeli atau menjual saham ETF melalui broker. Mereka menggabungkan fitur dan manfaat reksadana, saham atau obligasi.

Apa itu Reksa dana?

Reksadana seringkali merupakan cara paling sederhana dan paling murah untuk mendapatkan akses ke pasar dan sekuritas yang berbeda. Seperti ETF, reksa dana didasarkan pada konsep investasi yang dikumpulkan dan mematuhi strategi pasif yang diindeks. Mereka mengumpulkan uang dari berbagai investor dan menginvestasikan uang dalam sekuritas seperti saham dan obligasi. Ini adalah skema investasi yang dikelola secara profesional, biasanya dijalankan oleh perusahaan manajemen aset yang mengambil uang dari investor dan menginvestasikannya dalam sekuritas. Pemegang saham mungkin mengalami penghematan karena mereka berbagi biaya dan manfaat dari skala ekonomi, memungkinkan biaya perdagangan yang lebih rendah per dolar investasi.

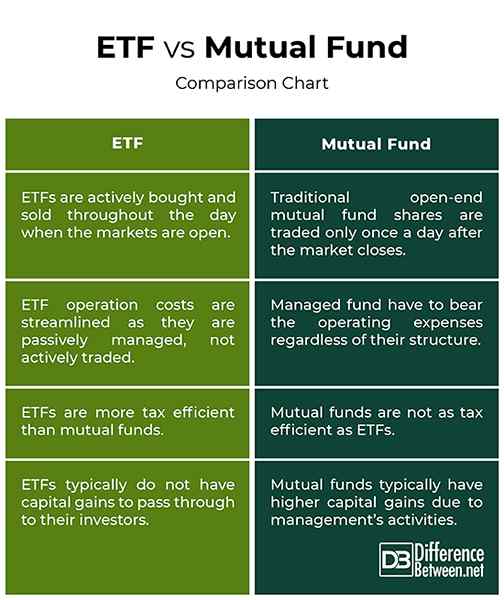

Perbedaan antara ETF pajak dan reksa dana

Fleksibilitas perdagangan

- Saham reksa dana open-end tradisional diperdagangkan hanya sekali sehari setelah pasar ditutup. Perdagangan dilakukan dengan perusahaan reksa dana yang mengeluarkan saham dan investor harus menunggu sampai akhir hari. ETF, di sisi lain, secara aktif dibeli dan dijual sepanjang hari ketika pasar terbuka, memberikan fleksibilitas yang lebih besar kepada para investor. Harga saham ETF terus menerus selama jam pertukaran normal.

Manfaat Pajak

- Dibandingkan dengan reksadana tradisional, ETF dapat lebih efisien pajak karena strukturnya cukup berbeda sehingga hampir setiap ETF lebih transparan dan lebih fleksibel. ETF biasanya tidak memiliki capital gain untuk dilewati kepada investor mereka dan karena pergantian rendah, mereka memiliki lebih sedikit keuntungan kena pajak. Proses penciptaan dan penebusan memungkinkan sebagian besar keuntungan modal yang belum direalisasi dalam ETF untuk dihapus. Namun, ETF diharuskan untuk mendistribusikan semua dividen dan bunga kepada pemegang saham, yang dikenakan pajak pada tingkat sesuai dengan jenis pendapatan.

Penghematan biaya

- Dana yang dikelola harus menanggung biaya operasional terlepas dari strukturnya, yang meliputi biaya manajemen portofolio, biaya administrasi, biaya penahanan, biaya pemasaran dan distribusi. Biaya operasi ETF disederhanakan karena dikelola secara pasif, tidak diperdagangkan secara aktif. Semua biaya dan biaya yang dikeluarkan oleh ETF adalah biaya yang juga dibayar reksadana. Hanya ada lebih sedikit dari mereka. Rasio pengeluaran rata -rata kurang dari rasio pengeluaran untuk reksa dana.

ETF vs. Reksa Dana: Bagan Perbandingan

Ringkasan

Reksa dana seringkali merupakan cara paling sederhana dan paling murah untuk mendapatkan akses ke pasar dan sekuritas yang berbeda, tetapi ETF dianggap sedikit lebih efisien pajak daripada reksa dana karena mereka tidak memiliki capital gain untuk diteruskan ke investor mereka, tidak seperti reksa dana, yang biasanya memiliki capital gain yang lebih tinggi. Seperti ETF, reksadana didasarkan pada konsep investasi yang dikumpulkan dan mematuhi strategi pasif dan diindeks, tetapi ETF memberikan akses mudah ke bidang pasar yang luas, yang jenisnya menjelaskan meningkatnya popularitas ETFS.

Apakah reksadana atau ETF lebih efisien pajak?

ETF biasanya lebih efisien pajak daripada reksadana karena ETF memiliki struktur khas mereka sendiri untuk membeli dan menjual, dan mereka biasanya tidak memiliki capital gain untuk diteruskan kepada investor mereka, karena mekanisme penciptaan dan penebusan.

Adalah reksa dana atau ETF yang lebih baik?

ETF memang memiliki beberapa keunggulan dibandingkan reksa dana di luar manfaat pajak yang adil. Pertama, ETF lebih murah daripada reksadana dan mereka memiliki biaya yang lebih rendah di bidang laporan bulanan. ETF lebih fleksibel dan transparan.

Apa keuntungan pajak ETF dibandingkan reksa dana?

ETF memiliki mekanisme pembelian dan penjualan sendiri dan mereka memiliki lebih sedikit keuntungan kena pajak karena pergantian rendah. Juga, sebagian besar ETF dikelola secara pasif sehingga mereka menciptakan lebih sedikit transaksi.

Apa kelemahan ETF?

Biaya perdagangan dapat naik untuk investor yang secara tradisional berinvestasi dalam dana tanpa beban langsung dengan perusahaan dana dan tidak membayar komisi. Dan pada waktu tertentu, penyebaran ETF mungkin tinggi dan harga pasar saham mungkin tidak sesuai dengan nilai intraday dari sekuritas yang mendasarinya.

Apakah ETF baik untuk pemula?

Karena banyak manfaat dan meningkatnya popularitas ETF dibandingkan dengan reksa dana tradisional, mereka adalah pilihan investasi yang sangat baik, terutama untuk pemula. Banyak manfaatnya termasuk rasio pengeluaran rendah, likuiditas, transparansi, diversifikasi, manfaat pajak, dan sebagainya.

ETF mana yang direkomendasikan Warren Buffett?

Warren Buffett merekomendasikan ETF Small-Cap Vanguard FTSE All-World EX-AS, dana yang berupaya melacak kinerja indeks tolok ukur yang terdiri dari lebih dari 3.000 saham di lebih dari selusin negara.

Dapat ETF membuat Anda kaya?

ETF adalah salah satu produk terpanas di Wall Street. Seiring waktu, ETF telah menjadi skema investasi yang sangat populer untuk investor aktif maupun pasif. Meskipun, ETF pasti bisa membuat Anda kaya, mereka bukan tanpa bagian pro dan kontra yang adil.