Perbedaan antara Pan, Tan, dan Tin

- 1893

- 114

- Bennie Herman

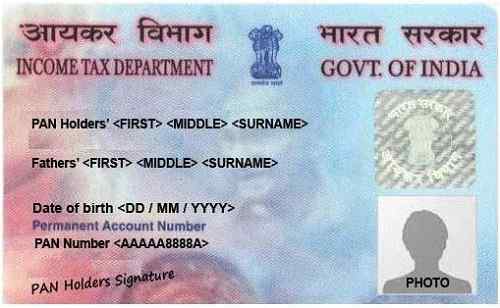

Kartu Pan India

Terminologi yang digunakan di bidang pajak bisa sangat membingungkan atau terdengar serupa, tetapi maknanya mungkin berbeda, dan mereka mungkin juga memiliki fungsi yang berbeda. Sulit untuk melalui proses pengarsipan pajak dan gagal melihat terminologi yang melampaui pemahaman Anda. Di antara istilah paling umum yang mungkin Anda temukan adalah Pan, Tan, dan Tin. Artikel ini menyelidiki mendefinisikan istilah dan menguraikan perbedaan yang membedakan istilah.

Definisi istilah

Pan adalah singkatan dari Nomor Akun Permanen. Ini adalah kode unik dari 10 digit alfanumerik yang diberikan kepada setiap wajib pajak di India. PAN dikeluarkan oleh Departemen Pajak Penghasilan yang merupakan proses yang diawasi oleh Dewan Pusat untuk Pajak Langsung dan merupakan persyaratan bagi siapa saja yang terlibat dalam perdagangan, dan yang transaksinya melampaui batas yang diberikan sesuai negara tersebut. Intinya, panci adalah representasi individu ke departemen dan digunakan sehubungan dengan berbagai dokumen keuangan untuk mengidentifikasi orang tersebut. Kartu Pan atau Angka adalah bentuk identifikasi yang sangat vital dan biasanya merupakan persyaratan bagi warga negara yang bercita -cita untuk memulai perusahaan atau LLP.

TAN adalah singkatan dari Nomor Akun Pengurangan Pajak dan Pengumpulan dan merupakan kode unik yang dibuat dari 10 digit alfanumerik yang juga dikeluarkan oleh Departemen Pajak Penghasilan (1). Ini dikeluarkan untuk setiap entitas atau organisasi yang mengurangi pajak pada sumber yang dikenal sebagai pajak yang dikurangi di Source (TDS) atau diharuskan untuk mengumpulkan pajak di sumber atau dikenal sebagai pajak yang dikumpulkan di Source (TCS). Organisasi atau entitas ini mungkin hanya perusahaan atau bank yang mengurangi pajak dari gaji karyawannya.

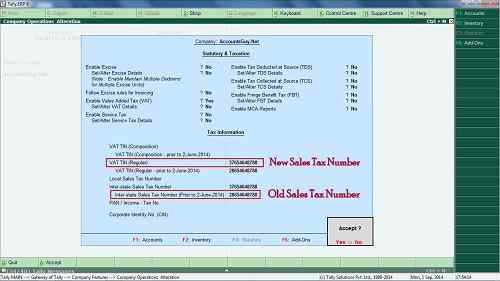

TIN stands for Taxpayer Identification Number is a code of 11 numeric digits, which is a requirement of all manufacturers, shopkeepers, dealers, exporters, e-commerce sellers and any other traders or dealers who are expected to pay Value Added Tax. Nomor Identifikasi Wajib Pajak pada awalnya diperkenalkan oleh Departemen Pajak Penghasilan sebagai cara memodernisasi sistem pajak yang sudah ada sebelumnya dari pemantauan pajak langsung, akuntansi, pemrosesan, dan pengumpulan menggunakan teknologi informasi (2). Ini memungkinkan aktivitas pajak seseorang di satu negara bagian untuk secara otomatis merenungkan dalam keadaan lain ketika tiba saatnya untuk membayar. Di AS, kaleng ditugaskan oleh Administrasi Jaminan Sosial atau oleh Internal Revenue Service (IRS). Ini juga disebut sebagai nomor PPN, nomor CST atau nomor pajak penjualan.

Perbedaan

Istilah semua memiliki makna yang berbeda, dan masing -masing berbeda dari yang lain. Berikut ini adalah beberapa aspek di mana istilah -istilah ini berbeda dan beberapa deskripsi tentang bagaimana perbedaan ini terjadi.

Agensi yang ditugaskan

Karena Pan, Tan, dan Tin semuanya adalah nomor identifikasi terkait pajak, mereka dikeluarkan oleh badan-badan yang terlibat dengan pengumpulan pajak, pemrosesan dan akuntansi. Pan dan Tan Numbers keduanya dikeluarkan oleh departemen pajak penghasilan. Namun, penugasan PAN biasanya berada di bawah pengawasan Dewan Pusat untuk Pajak Langsung. Timah biasanya ditugaskan oleh Administrasi Jaminan Sosial atau oleh Internal Revenue Service di India. Di AS, timah ditugaskan oleh departemen pajak komersial pemerintah masing -masing negara bagian.

Struktur kode

Kode semua memiliki struktur khas yang secara unik mengidentifikasi mereka satu sama lain. Pan dan tan adalah sepuluh digit kode alfanumerik. Namun, konten dan pengaturan mereka sedikit berbeda. Dimulai dengan PAN, jumlahnya terbuat dari lima karakter alfabet diikuti oleh empat karakter numerik dan kemudian karakter terakhir adalah alfabet. Tiga huruf pertama adalah pengaturan huruf dari AAA ke ZZZ. Kemudian mengikuti karakter keempat yang merupakan pengidentifikasi pemegang kartu yang unik sebagaimana ditentukan sebelumnya. Setiap huruf memiliki apa yang diwakilinya (3). Karakter kelima adalah karakter pertama dari nama orang dalam kasus kartu PAN pribadi atau nama entitas dalam kasus perusahaan/huf/firma/aop/boi/otoritas lokal/peradilan atau pemerintahan buatan. Karakter terakhir adalah alfabet yang bertindak sebagai digit cek.

Tan memiliki struktur yang hampir sama dengan nomor PAN kecuali bahwa ia memiliki lima karakter numerik sebelum digit cek. Tiga karakter alfabet pertama mewakili kota di mana nomor tersebut ditetapkan. Tin, di sisi lain, adalah kode numerik sebelas digit yang dua karakter pertamanya mewakili kode negara yang ditugaskan untuk keadaan tertentu. Sembilan karakter lainnya dapat bervariasi dari satu negara ke negara lain.

Tujuan

Ada tujuan yang dimaksudkan angka -angka ini. Pan bertindak sebagai kode universal untuk mengidentifikasi transaksi keuangan. Ini membantu untuk terus memeriksa transaksi apa pun yang memiliki komponen yang berpotensi kena pajak. Tan, di sisi lain, digunakan untuk mensistematisasikan pengurangan dan pengumpulan pajak di sumber (TDS dan TCS). Kolektor atau deduktor diharuskan mengutip Tan di semua pengembalian TDS dan/atau TCS, setiap tantangan pembayaran TDS/TCS, dan sertifikat TDS/TCS (1). Kaleng digunakan untuk mengidentifikasi semua dealer yang terdaftar di bawah PPN. Ini melacak semua kegiatan yang terkait dengan pajak pertambahan nilai di negara ini.

Berjudul Orang/Entitas

Mengenai orang atau entitas yang harus memiliki angka -angka ini, sebagian besar tergantung pada tujuan angka tersebut. Misalnya, karena nomor akun permanen (PAN) digunakan untuk melacak transaksi keuangan kena pajak, setiap wajib pajak di negara ini diharuskan memiliki panci untuk identifikasi. Tan, di sisi lain, persyaratan setiap individu atau entitas yang memiliki mandat pengumpulan atau pengurangan pajak di sumbernya. Ini sebagian besar pengusaha yang mengurangi pajak dari gaji karyawan mereka. Timah harus dimiliki oleh semua pedagang dan dealer yang diharapkan dan membayar pajak pertambahan nilai di seluruh negeri.

Undang -undang

Masing -masing angka ini memiliki hukum konstitusional yang memperhitungkannya. Pan seperti disediakan oleh Bagian 139 A dari IT Act of 1961 di India. Tan disediakan Bagian 203A dari Undang -Undang Pajak Penghasilan tahun 1961 dan Tin diperhitungkan oleh tindakan yang berbeda yang bervariasi dari satu negara ke negara lain.

Penalti

Mengingat bahwa masing -masing angka ini adalah persyaratan konstitusional yang didukung oleh berbagai undang -undang dan tindakan, pasti ada konsekuensi atau harga yang harus dibayar jika aturan yang ditetapkan tidak dipenuhi. Ada berbagai hukuman di berbagai negara bagian untuk kegagalan kepatuhan dengan timah (2). Hukuman sebesar Rs 10.000 sudah dekat jika seseorang gagal mematuhi aturan Pan dan yang dari Tan juga seperti pengajuan TRITULAN TDS pengembalian oleh bisnis atau tidak mengutip Tan dalam dokumen spesifik.

Formulir aplikasi

Untuk aplikasi PAN, seorang India diharuskan mengisi formulir yang dikenal sebagai Formulir 49A sementara orang asing yang ingin membuat aplikasi mendapatkan PAN yang diperlukan untuk mengisi Formulir 49AA. Untuk mengajukan tan, pemohon diperlukan untuk mengisi Formulir 49b sementara akhirnya, aplikasi timah membutuhkan pengisian berbagai formulir tergantung pada keadaan di mana orang melamar.

Dokumen yang diperlukan untuk aplikasi

Untuk mengajukan panci, pemohon diharuskan memiliki kartu identitas yang valid atau bukti kepemilikan satu, bukti alamat mereka, foto -foto jika itu adalah pelamar individu dan bukti usia mereka atau tanggal lahir mereka (1). Namun, untuk aplikasi TAN, tidak ada dokumen yang diperlukan kecuali bahwa untuk aplikasi online untuk TAN, pemohon perlu mengirimkan pengakuan yang ditandatangani. Untuk mengajukan kaleng, pemohon membutuhkan bukti pendaftaran, kepemilikan panci dan bukti identitas pemilik. Namun, persyaratan ini dapat berubah tergantung pada keadaan di mana entitas telah membuat aplikasi.

Biaya aplikasi

Aplikasi untuk PAN di India dibagi menjadi dua kategori. Yang pertama adalah jika alamat komunikasi terletak di dalam negeri dan yang lainnya adalah jika alamat komunikasi berada di luar India. Ini dibebankan RS.107 dan Rs.989 masing -masing. Untuk aplikasi TAN, akan dikenakan biaya Rs pemohon.55, dan juga mereka diharuskan membayar pajak layanan. Biaya aplikasi timah bervariasi juga tergantung pada keadaan di mana seseorang membuat aplikasi.

Tabel 1: Ringkasan Perbedaan Antara Pan, Tan, dan Tin.

| PANCI | Tan | TIMAH | |

| Agensi yang ditugaskan | Departemen Pajak Penghasilan Di bawah Pengawasan Dewan Pusat untuk Pajak Langsung | Departemen Pajak Penghasilan | Administrasi Jaminan Sosial atau oleh Internal Revenue Service di India |

| Struktur kode | 10 digit kode alfa-numerik dengan lima huruf diikuti oleh empat angka dan alfabet sebagai digit cek. | 10 digit kode alfa-numerik dengan empat huruf diikuti oleh lima angka dan alfabet sebagai digit cek. | Kode numerik 11 digit yang dua karakter pertamanya mewakili kode negara yang ditetapkan untuk keadaan tertentu |

| Tujuan | Kode universal untuk mengidentifikasi transaksi keuangan | Digunakan untuk mensistematisasikan pengurangan dan pengumpulan pajak di sumber (TDS dan TCS). | Digunakan untuk mengidentifikasi semua dealer yang terdaftar di bawah PPN |

| Berjudul Orang/Entitas. | Setiap wajib pajak di negara ini. | Setiap individu atau entitas yang memiliki mandat untuk mengumpulkan atau mengurangi pajak di sumbernya. | Semua pedagang dan dealer yang diharapkan dan membayar pajak pertambahan nilai. |

| Undang -undang | Bagian 139 A dari IT Act of 1961. | Bagian 203A dari Undang -Undang Pajak Penghasilan tahun 1961. | Bervariasi dari satu negara ke negara bagian. |

| Penalti | Rs 10.000 Jika seseorang gagal mematuhi aturan | Rs 10.000 Jika seseorang gagal mematuhi aturan | Berbagai hukuman di berbagai negara bagian karena kegagalan kepatuhan dengan timah |

| Formulir aplikasi | 49A (India) 49AA (orang asing) | 49b | Bervariasi dengan status. |

| Dokumen yang diperlukan untuk aplikasi | Kartu identitas yang valid atau bukti kepemilikan satu, bukti alamat mereka, foto -foto jika itu adalah pelamar individu dan bukti usia mereka atau tanggal lahir mereka. | Tidak ada dokumen yang diperlukan kecuali bahwa untuk aplikasi online, pemohon perlu mengirimkan pengakuan yang ditandatangani. | Bervariasi dengan status. |

| Biaya aplikasi | Jika alamat komunikasi terletak di dalam negeri; Rs.107 Jika alamat komunikasi terletak tanpa negara; Rs.989 | Rs.55 dan selain pajak layanan. | Bervariasi dari satu negara ke negara bagian. |