Pinjaman konvensional vs. Pinjaman FHA

- 2070

- 396

- Rodney Hegmann

Pembeli rumah yang berniat melakukan uang muka kurang dari 10% dari harga jual rumah harus mengevaluasi keduanya Pinjaman FHA Dan pinjaman konvensional. Pinjaman FHA lebih mudah diperoleh bagi mereka yang memiliki skor kredit rendah dan membutuhkan sesedikit 3.5% untuk uang muka. Kerugian dari pinjaman FHA adalah asuransi hipotek mahal, yang dibayar di muka dan juga dalam angsuran bulanan. Pinjaman konvensional secara keseluruhan lebih murah tetapi membutuhkan kredit yang baik. Asuransi hipotek juga mungkin diperlukan dengan pinjaman konvensional jika uang muka di bawah 20%, tetapi harga untuk ini biasanya lebih baik daripada untuk pinjaman FHA.

Saat membandingkan angka untuk kedua opsi, sertakan pembayaran asuransi hipotek yang akan diperlukan dalam setiap skenario.

Grafik perbandingan

| Pinjaman konvensional | Pinjaman FHA | |

|---|---|---|

| Batas | $ 417.000 untuk negara bagian yang berdekatan, D.C., dan Puerto Rico; $ 625.500 di Alaska, Guam, Hawaii, dan u.S. Virgin Islands. Pinjaman area berbiaya tinggi dapat mencapai $ 625.500 untuk memulai dan hingga $ 938.250. | $ 271.050 untuk area dengan biaya perumahan rendah. Pinjaman untuk area berbiaya tinggi bisa sebanyak $ 625.500. |

| Skor kredit yang diperlukan | 620 atau lebih tinggi, tetapi persyaratan sedikit berbeda dengan pemberi pinjaman. | Skor minimum 580 untuk memenuhi syarat untuk 3.5% uang muka. Mereka yang memiliki skor di bawah 580 harus melakukan uang muka 10%. |

| Uang muka | 20% didorong. Kondominium sering membutuhkan 25%. Apa pun di bawah 20% membutuhkan asuransi hipotek pribadi. | 3.5% untuk mereka yang memenuhi syarat. 10% untuk peminjam berisiko tinggi. |

| Biaya | Biaya originasi, pembayaran uang muka, asuransi hipotek, poin dan biaya penilaian. | Premi asuransi hipotek di muka (1.75%), premi tahunan yang sedang berlangsung (1.35% dengan uang muka minimum). |

| Asuransi hipotek | Hanya diperlukan untuk individu yang melakukan pembayaran uang muka yang kurang dari 20% dari harga jual rumah. | Diperlukan untuk semua pinjaman FHA. |

Apa itu pinjaman konvensional?

Pinjaman konvensional tidak dijamin oleh lembaga pemerintah mana pun tetapi umumnya mematuhi pedoman yang ditetapkan oleh Fannie Mae dan Freddie Mac. Setelah pinjaman pemberi pinjaman uang kepada peminjam yang ingin membeli rumah, pemberi pinjaman biasanya menjual pinjaman kepada Fannie Mae atau Freddie Mac. Karena itu, pemberi pinjaman harus memastikan bahwa peminjam memenuhi pedoman Fannie dan Freddie untuk pinjaman.

Pinjaman konvensional terdiri dari dua jenis: menyesuaikan dan tidak sesuai. Menyesuaikan pinjaman mematuhi pedoman Fannie dan Freddie dan untuk jumlah kurang dari $ 417.000 (atau lebih tinggi di beberapa daerah yang memiliki biaya hidup yang tinggi). Pinjaman yang tidak sesuai baik berada di atas ambang peminjaman Fannie dan Freddie Set (lihat Jumbo Mortgage) atau dibuat untuk peminjam yang tidak memenuhi syarat untuk pinjaman yang sesuai (e.G., seseorang dengan banyak hutang). Pinjaman yang tidak sesuai biasanya memiliki tingkat bunga yang jauh lebih tinggi daripada pinjaman yang sesuai.

Apa itu pinjaman FHA?

Pinjaman FHA dijamin oleh U.S. Administrasi Perumahan Federal (I.e., FHA). Jaminan ini mengurangi yang dihadapi pemberi pinjaman risiko saat mengeluarkan pinjaman, sehingga memungkinkan pemberi pinjaman untuk menurunkan kriteria kualifikasi mereka. Ini terkadang menjadikan FHA pinjaman satu -satunya cara peminjam dengan skor kredit yang buruk (<600) or low down payment (as little as 3.5%) can buy a home.

Dengan imbalan jaminan ini dari FHA (yang secara praktis merupakan jaminan dari U.S. Pemerintah), peminjam harus membeli asuransi hipotek melalui FHA. Ini meningkatkan biaya jangka panjang dari pinjaman untuk peminjam tetapi memungkinkan pembelian rumah yang mungkin tidak mungkin tanpa bantuan di muka.

Proses aplikasi serupa untuk hipotek FHA yang diasuransikan dan konvensional. Pra-persetujuan dari pemberi pinjaman biasanya merupakan langkah pertama dalam proses aplikasi pinjaman.

Kelayakan

Kelayakan untuk pinjaman konvensional

Sebagian besar pinjaman konvensional mengharuskan peminjam memiliki skor kredit setidaknya 620, dan skor di bawah 700 dapat menyebabkan biaya tambahan atau tingkat bunga yang lebih tinggi. Pemberi pinjaman konvensional, seperti bank atau serikat kredit, biasanya memerlukan uang muka sebesar 20 persen (atau kurang, dengan pembelian asuransi hipotek pribadi) dan biasanya memiliki langit-langit 45% untuk rasio hutang-ke-pendapatan. Kriteria lain untuk hipotek konvensional dapat mencakup riwayat pekerjaan yang stabil, dokumentasi lengkap pendapatan dan aset, dan stabilitas harga di lingkungan tempat rumah itu berada.

Kelayakan untuk pinjaman FHA

Pinjaman FHA membutuhkan uang muka minimum 3.5% dan umumnya membutuhkan peminjam membayar asuransi hipotek FHA. Skor kredit minimum yang diperlukan adalah 500; Namun, hanya peminjam dengan skor kredit 580 atau lebih tinggi kualifikasi untuk yang terendah (3.5%) Opsi uang muka. Lainnya diharuskan menurunkan 10%.

Asuransi hipotek

Pinjaman FHA memerlukan asuransi hipotek, yang harus dibayar baik di muka dan bulanan. Sebagian besar pinjaman FHA 15- atau 30 tahun mengharuskan peminjam membayar 1.75% dari jumlah pinjaman saat penutupan, bersama dengan 0.Premi Pembaruan Tahunan 5% untuk panjang pinjaman. Setengah dari premi asuransi hipotek di muka dapat dikembalikan saat rumah dijual. Premi bulanan tidak diperlukan jika uang muka lebih dari 22% dari nilai rumah. Namun, bagi sebagian besar peminjam FHA, pembayaran uang muka yang tinggi tidak layak.

Pinjaman konvensional tidak memerlukan pembayaran asuransi hipotek di muka. Namun, asuransi hipotek yang sedang berlangsung diperlukan untuk pinjaman konvensional di mana peminjam telah melakukan uang muka kurang dari 20%.

Harga asuransi hipotek

Bagi peminjam yang mencoba memilih antara pinjaman konvensional dan pinjaman FHA, premi asuransi hipotek adalah faktor yang signifikan. Harga untuk asuransi hipotek swasta melalui lembaga swasta berbasis risiko untuk pinjaman konvensional. Ini berarti premi lebih rendah bagi mereka yang melakukan pembayaran uang muka yang lebih tinggi dan mereka yang memiliki skor kredit yang lebih tinggi. Ini tidak terjadi dengan pinjaman FHA; Semua peminjam diharuskan membayar 1.75% dari jumlah pinjaman di muka. Biaya ini biasanya dibundel ke dalam pinjaman.

Biaya penutupan

Pinjaman FHA memungkinkan peminjam untuk menggunakan uang yang merupakan hadiah dari organisasi relatif, nirlaba, atau lembaga pemerintah untuk membayar 100% dari uang muka saat penutupan. Pinjaman konvensional, di sisi lain, menempatkan beberapa batasan pada ini. Misalnya, beberapa pemberi pinjaman konvensional dapat menghindari peminjam yang uang mukanya terutama terdiri dari hadiah dari kerabat; Pemberi pinjaman konvensional biasanya ingin melihat bahwa sebagian besar uang muka terdiri dari dana yang diperoleh dan disimpan peminjam.

Asumsi pinjaman

Pinjaman FHA umumnya diasumsikan, saya.e., Pinjaman dapat ditransfer ke pemilik baru saat sebuah rumah dijual. Pemilik baru dapat mengambil alih pinjaman FHA tanpa biaya tambahan untuk mendapatkan pinjaman baru. Ini adalah keuntungan besar bagi penjual dan pembeli dan dapat membuatnya lebih mudah untuk menjual rumah. Tentu saja, pemilik baru harus memenuhi kriteria kelayakan untuk pinjaman FHA untuk ditransfer.

Secara teknis, hipotek apa pun dapat diasumsikan, tetapi pemindahan pinjaman konvensional seperti itu hampir tidak pernah terdengar. Pinjaman FHA dan VA biasanya merupakan satu -satunya pinjaman yang dapat diasumsikan. Namun, bahkan pinjaman FHA cenderung diasumsikan dalam beberapa tahun terakhir.[1]

Hukuman prabayar

Hukuman prabayar adalah biaya penalti yang dikenakan pada peminjam yang membayar pinjaman, sebagian atau penuh, terlalu cepat, sehingga mengurangi pengembalian pemberi pinjaman untuk peminjaman awal uang tersebut. Hukuman prabayar tidak diizinkan dalam pinjaman FHA, sedangkan mungkin ada biaya untuk membayar uang kembali lebih awal dengan pinjaman konvensional. Beberapa negara melarang hukuman prabayar, dan syarat pinjaman bervariasi berdasarkan pemberi pinjaman, jadi itu ide yang baik untuk memeriksa perjanjian kontrak sebelum membuat keputusan. Cobalah untuk menghindari pinjaman yang memiliki penalti prabayar. Hipotek subprime cenderung memiliki hukuman prabayar.

Penerimaan

Beberapa kompleks kondominium dan properti investasi non-pemilik tidak mengizinkan pembiayaan FHA, sehingga hipotek konvensional mungkin menjadi satu-satunya pilihan saat membeli real estat tersebut; Tidak ada batasan dengan hipotek konvensional.

Pro dan kontra

Hipotek konvensional lebih mudah diproses dan memungkinkan ekuitas rumah untuk membangun lebih cepat, karena mereka membutuhkan pembayaran uang muka yang lebih tinggi. Namun, peminjam membutuhkan skor kredit yang baik untuk memenuhi syarat untuk tingkat bunga yang lebih rendah, dan beberapa pemberi pinjaman membutuhkan hingga 20% sebagai uang muka pembayaran.

Pemberi pinjaman untuk pinjaman FHA lebih bersedia untuk melihat gambaran kredit keseluruhan, bukan hanya skor kredit saja. Mereka membutuhkan uang muka yang jauh lebih rendah, dan tidak memiliki persyaratan skor kredit minimum. Mereka adalah pilihan yang baik bagi mereka yang memiliki skor kredit yang kurang sempurna, peminjam dengan rasio hutang-ke-pendapatan sedang, dan mereka yang tidak punya banyak uang untuk pembayaran uang muka uang muka.

Kepopuleran

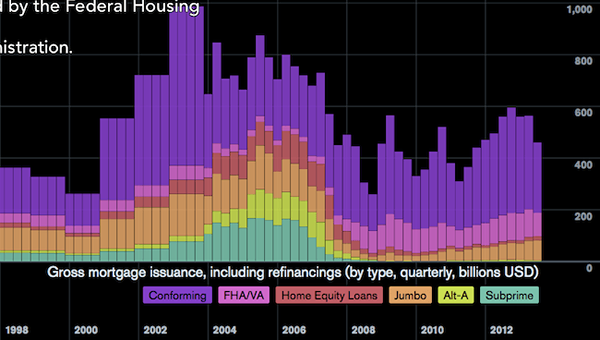

Setelah krisis keuangan 2008, pinjaman FHA meningkat menjadi persentase yang lebih besar dari keseluruhan penerbitan hipotek.

Penerbitan hipotek kotor (termasuk refinancing) di Amerika, berdasarkan jenis. Sumber: Bloomberg

Penerbitan hipotek kotor (termasuk refinancing) di Amerika, berdasarkan jenis. Sumber: Bloomberg