Perbankan Cabang vs. Perbankan unit

- 3173

- 860

- Richard Hegmann MD

Perbankan unit mengacu pada bank yang merupakan bank tunggal yang biasanya menyediakan layanan keuangan untuk komunitas lokalnya. Bank unit independen dan tidak memiliki bank penghubung - cabang - di daerah lain. Perbankan Cabang mengacu pada bank yang terhubung ke satu atau lebih bank lain di suatu daerah atau di luarnya; Kepada pelanggannya, bank ini menyediakan semua layanan keuangan yang biasa tetapi didukung dan akhirnya dikendalikan oleh lembaga keuangan yang lebih besar. Misalnya, perusahaan perbankan besar, seperti pengejaran di U.S., memiliki cabang Chase Bank di lebih dari 20 negara bagian. Secara historis, banyak negara bagian telah membatasi atau bahkan melarang perbankan cabang untuk mempromosikan perbankan unit yang lebih terlokalisasi, dan bank unit independen tetap relatif umum. Namun, pada tahun 1994 sebagian besar pembatasan ini dicabut, menimbulkan perbankan cabang yang umum di U.S. Hari ini.

Grafik perbandingan

| Perbankan Cabang | Perbankan unit | |

|---|---|---|

| Tentang | Bank yang terhubung ke satu atau lebih bank lain di suatu daerah atau di luarnya. Menyediakan semua layanan keuangan yang biasa tetapi didukung dan akhirnya dikendalikan oleh lembaga keuangan yang lebih besar. | Lajang, biasanya bank kecil yang menyediakan layanan keuangan untuk komunitas lokalnya. Tidak memiliki cabang bank lain di tempat lain. |

| Stabilitas | Biasanya sangat tangguh, mampu menahan resesi lokal (e.G., musim panen yang buruk di komunitas pertanian) berkat dukungan cabang lainnya. | Sangat rentan kegagalan saat ekonomi lokal berjuang. |

| Kebebasan Operasional | Lebih sedikit | Lagi |

| Sejarah Hukum | Dibatasi atau dilarang untuk sebagian besar dari Anda.S. sejarah. Diizinkan di 50 negara bagian mengikuti Riegle-Neal Interstate Banking dan Efficiency Efficiency Act tahun 1994. | Bentuk perbankan yang disukai untuk sebagian besar dari Anda.S. sejarah, meskipun kecenderungannya gagal. Para pendukung waspada terhadap konsentrasi kekuasaan dan uang perbankan cabang. |

| Pinjaman dan kemajuan | Pinjaman dan kemajuan didasarkan pada prestasi, terlepas dari statusnya . | Pinjaman dan kemajuan dapat dipengaruhi oleh otoritas dan kekuasaan. |

| Sumber keuangan | Sumber daya keuangan yang lebih besar di setiap cabang. | Sumber daya keuangan yang lebih besar di satu cabang |

| Pengambilan keputusan | Keterlambatan pengambilan keputusan karena mereka harus bergantung pada kantor pusat. | Waktu disimpan sebagai pengambilan keputusan di cabang yang sama. |

| Dana | Dana ditransfer dari satu cabang ke cabang lainnya.Kurang dimuliakan dana oleh cabang akan menyebabkan ketidakseimbangan regional | Dana dialokasikan dalam satu cabang dan tidak ada dukungan dari cabang lain.Selama krisis keuangan, Unit Bank harus ditutup.karenanya menyebabkan ketidakseimbangan regional atau tidak ada pertumbuhan keseimbangan |

| Biaya pengawasan | Tinggi | Lebih sedikit |

| Konsentrasi kekuatan di tangan beberapa orang | Ya | TIDAK |

| Spesialisasi | Pembagian kerja dimungkinkan dan karenanya spesialisasi dimungkinkan | Spesialisasi tidak dimungkinkan karena kurangnya staf dan pengetahuan terlatih |

| Kompetisi | Kompetiton tinggi dengan cabang | Lebih sedikit persaingan di dalam bank |

| Keuntungan | Dibagikan oleh bank dengan cabangnya | Digunakan untuk pengembangan bank |

| Pengetahuan Khusus dari Peminjam Lokal | Tidak mungkin dan karenanya debit buruk tinggi | Kemungkinan dan lebih sedikit risiko hutang buruk |

| Distribusi modal | Distribusi modal dan kekuasaan yang tepat. | Tidak ada distribusi modal dan kekuasaan yang tepat. |

| Tingkat bunga | Tingkat bunga berseragam dan ditentukan oleh kantor pusat atau berdasarkan instruksi dari RBI. | Tingkat bunga tidak berseragam karena bank memiliki kebijakan dan tarif sendiri. |

| Deposit dan aset | Deposito dan aset diversifikasi, tersebar dan karenanya risiko dikumpulkan di berbagai tempat. | Deposito dan aset diversifikasi dan berada di satu tempat, karenanya risiko tidak menyebar. |

Layanan dan stabilitas

Bank unit dan bank cabang menawarkan layanan keuangan yang sama. Namun, bank cabang lebih mampu terus memberikan layanan selama krisis keuangan, karena lembaga induk yang terdiversifikasi dengan baik yang memilikinya tidak begitu mudah dipengaruhi oleh peristiwa yang dapat secara negatif mempengaruhi ekonomi lokal (e.G., Kekeringan di komunitas pertanian). Unit Banks, yang meminjamkan dan meminjam dari kelompok orang yang sama, lebih rentan terhadap kegagalan dalam krisis keuangan, sedemikian rupa sehingga beberapa ekonom percaya bahwa depresi besar diperburuk oleh keberadaan unit perbankan yang meluas.[1]

Di Marcus Nadler dan Jules Bogen Krisis Perbankan: akhir zaman, Perbankan unit dikatakan "menderita banyak cacat mendasar" - yaitu bahwa "tidak ada negara yang menawarkan manajemen perbankan yang cukup berbakat untuk memasok beberapa ribu lembaga individu dengan arahan yang mampu."Terlebih lagi, mengatur banyak bank independen" dalam praktiknya tugas yang mustahil bagi otoritas pengatur, "yang berarti salah urus dengan mudah tidak diperhatikan dalam unit banking.

Kebebasan Operasional

Menjadi independen dari lembaga keuangan yang lebih besar, bank unit memiliki kebebasan yang lebih besar untuk membuat keputusan untuk diri mereka sendiri. Keputusan yang dibuat oleh bank cabang tunduk pada aturan yang dijatuhkan oleh otoritas pusat.

Sejarah Hukum dan Ekonomi

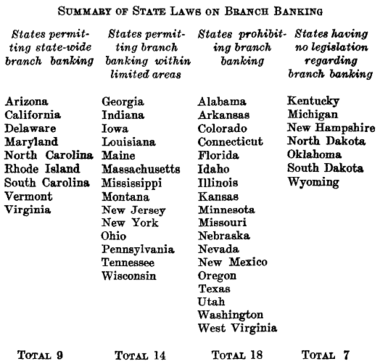

Melihat sejarah hukum perbankan cabang di u.S. Dari buku Nadler dan Bogen Krisis Perbankan.

Melihat sejarah hukum perbankan cabang di u.S. Dari buku Nadler dan Bogen Krisis Perbankan. Meskipun unit perbankan diketahui menyebabkan masalah ekonomi pada awal tahun 1920 -an, Undang -Undang McFadden tahun 1927 secara khusus dilarang perbankan cabang antarnegara bagian Interstate. Unit Banking adalah topik diskusi lagi selama pengembangan Undang -Undang Perbankan 1933, tetapi pembatasan hukum pada perbankan cabang pada akhirnya tetap ada. Para pendukung unit perbankan terus takut konsentrasi kekayaan dan kekuasaan yang datang dengan perbankan cabang.

Ketika bank -bank besar mencoba menemukan celah yang akan memungkinkan cabang antarnegara bagian, pembatasan tambahan disahkan dalam Undang -Undang Perusahaan Penahan Bank tahun 1956. Sementara sebagian besar negara bagian meredakan pembatasan perbankan cabang dari waktu ke waktu, banyak pembatasan tetap berlaku sampai tahun 1994, ketika Undang-Undang Perbankan Interstate dan Efisiensi Percabang Riegle-Neal disahkan.[2] Undang -undang ini memungkinkan praktik perbankan cabang di 50 negara bagian.